Stratégia & Financovanie | Stratégia

Princípy finančného riadenia vo Volkswagene

Volkswagen vyhodnocuje každý modelový rad, každú svoju divíziu a všetky plánované investície podľa toho, či dosiahnu minimálny požadovaný výnos z investovaného kapitálu. Toto jednoduché pravidlo môže do svojho finančného riadenia implementovať každá súkromná firma, aby zabezpečila pre svojich majiteľov požadovaný výnos z ich investície.

14.04.2013 | Zdroj: CFO.sk

CFO.sk

Zhrnutie

Volkswagen (VW) je pekný príklad firmy, ktorej manažment skutočne riadi firmu s cieľom maximalizovať výnos pre svojich investorov. VW zaviedol do svojho finančného riadenia princíp ekonomickej pridanej hodnoty („EVA“), na základe ktorého vyhodnocuje svoju finančnú výkonnosť a prijíma rozhodnutia o ďalších investíciách prísne podľa toho, či prinášajú investorom minimálny požadovaný výnos z investovaného kapitálu.

VW je síce verejne obchodovaná firma, ale princíp maximalizácie výnosu pre majiteľov by mala sledovať každá súkromná firma, ktorá bola založená s cieľom dosahovať zisk. Nestačí sledovať iba samotný zisk alebo ziskovú maržu, zisk treba vyhodnocovať relatívne vo vzťahu k výške kapitálu, s ktorým firma pracuje. V článku prinášame odporúčania, ako môžu aj menšie lokálne firmy implementovať podobné princípy do svojho finančného riadenia.

Princíp finančného riadenia vo VW

Volkswagen je špičková firma, ktorá patrí k najúspešnejším automobilkám na svete. Patrí jej tretie miesto medzi najväčšími predajcami automobilov, je v tesnom závese za General Motors. Od roku 2007 zdvojnásobila počet predaných áut a v roku 2012 je tržby napriek pokračujúcej globálnej recesii vzrástli o 21%. Hodnota akcií VW vzrástla za posledných 10 rokov 6-násobne.

Vývoj hodnoty akcií VW za posledných 10 rokov

Až do konca 90-tych rokov sledoval VW ako kľúčový finančný indikátor ziskovú maržu, odvodenú od tržieb a prevádzkového zisku ako základných faktorov výkonnosti. Firma si však uvedomila, že zisková marža sama o sebe nehovorí nič o tom, do akej miery dokáže VW zhodnotiť svoj kapitál a aký kapitálový výnos poskytuje svojim akcionárom a veriteľom.

Koncom 90-tych rokov preto VW zaviedol do svojho finančného riadenia princíp ekonomickej pridanej hodnoty (Economic Value Added – „EVA“). Manažment definoval, že základným ekonomickým cieľom firmy bude prinášať investorom výnos z investovaného kapitálu, ktorý bude vyšší ako je výnos, ktorý by im priniesla investícia do iných aktív s porovnateľným rizikovým profilom. Inými slovami, VW sa snaží maximalizovať výnos pre svojich investorov, a tento princíp uplatňuje na všetkých úrovniach riadenia.

Princíp finančného riadenia VW na základe EVA je pekne popísaný v dokumente „Financial Control System of the Volkswagen Group“, ktorý nájdete na internetovej stránke VW v časti Infocenter / Publications.

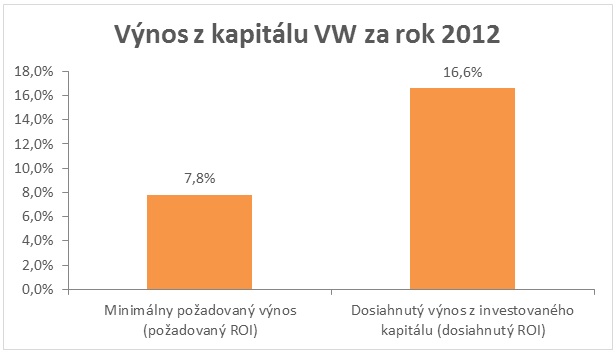

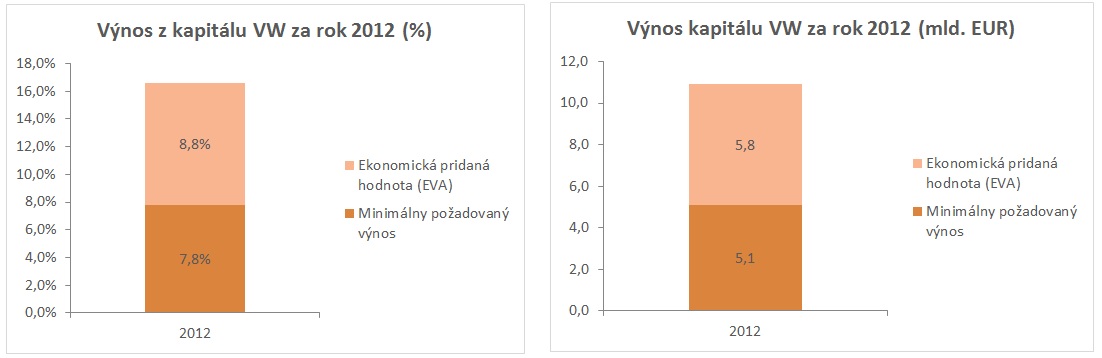

Aplikáciu EVA vo VW vysvetlíme na hospodárskych výsledkoch VW za rok 2012 (viď výročnú správu strana 186 – 187):

Minimálny požadovaný výnos (požadovaný ROI – Return on Investment) je výnos, ktorý musí VW dosahovať, aby sa investorom oplatilo do firmy investovať. Tento výnos zodpovedá nákladom na celkový kapitál (Weighted Average Cost of Capital – „WACC“ – viď nižšie), a je vypočítaný ako vážený priemer výnosu, ktorý požadujú držitelia akcií (náklady na vlastný kapitál), a výnosu, ktorý plynie externým veriteľom (náklady na dlh). Za rok 2012 predstavoval priemerný minimálny požadovaný výnos hodnotu 7,8%.

Dosiahnutý výnos z investovaného kapitálu (dosiahnutý ROI) je skutočný výnos, ktorý VW dosiahol v roku 2012, vypočítaný ako podiel prevádzkového zisku a celkového kapitálu, s ktorým firma pracovala (poznámka: ROI je ekvivalent ukazovateľa ROCE – Return on Capital Employed).

Z výsledkov za rok 2012 vidno, že VW priniesol svojim investorom dvojnásobný výnos, než aký by dosiahli pri investovaní do iných aktív na trhu s porovnateľným rizikovým profilom (napr. do iných spoločností obchodovaných na burze). Rozdiel medzi skutočne dosiahnutým ROI a požadovaným ROI predstavuje ekonomickú pridanú hodnotu – EVA. VW zarobil svojim investorom o 5,8 mld. EUR viac, než je úroveň minimálneho požadovaného výnosu.

Ako VW aplikuje princíp EVA v každodennom finančnom riadení

VW každý rok definuje pre potreby finančného riadenia požadovaný ROI metódou WACC (viď nižšie).

V praxi aplikácia EVA vo VW potom znamená, že výkonnosť každého modelového radu, každej geografickej či produktovej divízie ako aj celej firmy sa meria na základe dodatočného výnosu (EVA), ktorý daná jednotka dosiahne nad požadovaný ROI. Ak určitá divízia dosiahne ROI iba na úrovni požadovaného výnosu alebo pod touto úrovňou, nepomáha firme dostatočne zvyšovať jej hodnotu a neposkytuje investorom nič nad rámec toho, čo by dosiahli pri investovaní do iných aktív.

VW tiež využíva požadovaný ROI pri rozhodovaní o investíciách do nových modelov, výrobných závodov, alebo pri vstupe na nové trhy. Každá nová investícia musí priniesť výnos (ROI), ktorý je vyšší ako minimálny požadovaný ROI.

Napríklad pri posudzovaní investície do nového modelového radu VW pre každý rok počas plánovaného životného cyklu produktu vypočíta výnos v podobe očakávaného prevádzkového zisku, odpočíta od neho náklady na kapitál investovaný do projektu (na základe sadzby požadovaného ROI), a takto vypočítanú hodnotu EVA v každom roku plánovaného obdobia diskontuje sadzbou požadovaného ROI. Tento výpočet je popísaný vo vyššie spomínanom dokumente na strane 30.

Ak je suma potenciálnych investícii s kladnou EVA, ktoré je možné v budúcnosti zrealizovať, vyššia ako je kapitál, ktorý má VW k dispozícii na investovanie, firma sa rozhoduje podľa toho, ktorá investícia prinesie najvyšší výnos. Všetky budúce peňažné toky VW diskontuje, pričom ako diskontnú sadzbu používa % požadovaného ROI (napr. v roku 2012 by to bolo 7,8%).

VW používa rozdielne úrovne požadovaného ROI pre rôzne geografické oblasti: napríklad pre rozvojové krajiny ako je Čína, Brazília či Argentína je požadovaný výnos o niekoľko % vyšší, ako je výnos požadovaný z investícií na menej rizikových trhoch v Európe či USA.

Výšku dosiahnutého ROI reportuje VW akcionárom ako kľúčový finančný ukazovateľ, môžete ho nájsť vo výročnej správe hneď v prvej tabuľke, ktorá sumarizuje výsledky skupiny za predchádzajúci rok.

Aplikácia pre súkromné firmy

Ak ste si práve povedali, že použitie EVA a ROI je vhodné iba pre verejne obchodované firmy, nemáte pravdu.

Vaša firma existuje za účelom dosiahnutia zisku. Za týmto účelom ju založili majitelia. Pritom meranie finančnej výkonnosti iba na základe ziskovej marže nemusí pre majiteľov firmy zabezpečiť požadovaný výnos z kapitálu, ktorý do firmy vložili. Preto je potrebné ziskovosť vyhodnocovať relatívne, v pomere ku kapitálu, s ktorým firma pracuje.

Zvážte implementáciu nasledovných princípov do finančného riadenia:

- Definujte

minimálny požadovaný výnos z investovaného kapitálu – požadovaný ROI - ako

cieľ, ktorý by sa firma mala v dlhodobom horizonte snažiť dosiahnuť resp. prekročiť.

Pre výpočet požadovaného ROI viď nižšie.

- Každoročne

vyhodnocujte skutočne dosiahnutý ROI za celú firmu ako aj za jej hlavné časti –

divízie, geografické oblasti alebo produktové segmenty, ktoré v rámci

reportingu používate, a porovnávajte ho s požadovaným ROI. Prehodnoťte

ďalšie investovanie do aktív, ktoré neprinášajú požadovaný ROI. Tento prístup

vám umožní identifikovať oblasti, ktoré firme ani majiteľom neprinášajú

požadovaný výnos, a v ktorých sa môžete buď pokúsiť novými

opatreniami zlepšiť finančnú výkonnosť, alebo ich odpredať.

- Pre každú uvažovanú

investíciu, ako je napríklad spustenie nového produktu, vstup na nový trh,

výstavba nového závodu alebo akvizícia inej spoločnosti, spočítajte očakávanú

EVA a plánovaný ROI, a porovnajte ho s požadovaným ROI.

Investuje iba do aktivít, ktorých výnos prekročí požadovaný ROI (viď príklad

VW).

- Pri

vyhodnocovaní výnosu z plánovaných investícií vždy diskontujte budúce

peňažné toky diskontnou sadzbou, ktorá zodpovedá požadovanému

ROI. Nevyhodnocujte investície iba na základe nominálnej výšky očakávaného

cashflow, najmä ak sa jedná o projekty s dlhšou dobou návratnosti.

Aby ste mohli riadiť firmu podľa ROI a EVA, musíte si zadefinovať a následne merať nasledovné parametre:

- Minimálny požadovaný

ROI – napríklad metódou WACC (viď nižšie)

- Skutočne dosiahnutý ROI, pre výpočet ktorého potrebujete:

- definovať spôsob výpočtu investovaného kapitálu, ktorý bude vstupovať ako menovateľ.

Výpočet požadovaného ROI

Požadovaný ROI môžu určiť majitelia firmy, alebo ho môžete vypočítať na základe trhových dát metódou WACC.

Výpočet WACC vo firme, ktorá nie je verejne obchodovaná, je možné urobiť na základe dát z kapitálových a finančných trhov. Jedná sa o výpočet, v ktorom je potrebné zohľadniť rôzne rizikové prirážky a použiť dáta, ktoré nie sú vždy ľahko dostupné. Ak chcete stanoviť požadovaný ROI spoľahlivým spôsobom a používať ho na vyhodnocovanie finančnej výkonnosti a rozhodovanie o investíciách, je vhodné obrátiť sa na poradenské firmy, ktoré poskytujú služby v oblasti oceňovania alebo predaja spoločností.

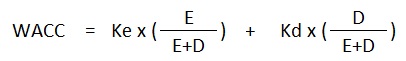

Výpočet WACC

Výpočet WACC nájdete napríklad pekne spracovaný vo výročnej správe Volkswagenu za rok 2012 na strane 186, alebo vo vyššie spomínanom dokumente Financial Control System of the Volkswagen Group.

Ke – náklady na vlastný kapitál (viď výpočet nižšie)

Kd – náklady na dlh po zdanení (viď výpočet nižšie)

E – trhová hodnota vlastného imania

D – trhová hodnota dlhu

Pretože kapitál väčšiny firiem sa skladá z vlastného kapitálu a dlhového financovania, hodnoty E a D slúžia vo výpočte ako váhy.

Technicky správny výpočet WACC vyžaduje, aby ste pre hodnotu E určili trhovú hodnotu vlastného imania vašej spoločnosti. To je však v praxi komplikované zistiť (museli by ste oceniť hodnotu firmy po odpočítaní dlhu).

Preto je možné pre zjednodušenie (robí tak napr. aj VW) stanoviť váhy, ktoré zodpovedajú dlhodobému pomeru medzi vlastnými a cudzími zdrojmi, z ktorých je financovaná vaša firma. Ak napríklad nemáte žiadne externé dlhy ani ich neplánujete čerpať, bude WACC zodpovedať iba nákladom za vlastný kapitál. Ak je pomer medzi vlastným imaním a dlhom 2 : 1 a dlhodobo chcete tento pomer nechať na tejto úrovni zachovaný, budú váhy E a D v pomere 2 : 1.

WACC je potrebné aktualizovať každý rok, pretože podmienky na kapitálových trhoch sa neustále menia, a tým sa mení aj výška rizika a požadovaný výnos, ktorý si investori (majitelia) spájajú s investovaním do vašej spoločnosti.

Výpočet Ke

Pre výpočet nákladov na vlastný kapitál Ke sa najčastejšie používa CAPM model (Capital Asset Pricing Model):

Rf – výnos, ktorý prinášajú investície do bezrizikových aktív, ako sú dlhodobé štátne dlhopisy. Môžete použiť napríklad výnos slovenských štátnych obligácií s dlhou dobou splatnosti, informácie nájdete tu.

Rp – riziková prirážka. Je to dodatočný výnos, ktorý investori požadujú pri investovaní do rizikovejších aktív, akými sú akcie. Rp sa počíta pre rôzne akciové indexy. Napríklad VW používa Morgan Stanley Capital International (MSCI) World Index, ktorý za rok 2012 predstavoval 6,5%.

β – beta faktor, ktorý vyjadruje do akej miery sú akcie konkrétnej spoločnosti viac alebo menej rizikové, ako je riziko celkového akciového trhu. Napríklad beta faktor pre technologické firmy bude vyšší ako 1, a beta faktor pre banky alebo potravinové maloobchodné reťazce bude nižší ako 1. Súkromné spoločnosti, ktorých akcie nie sú obchodované na burze a teda nemôžu vypočítať beta faktor z ceny svojich akcií, môžu použíť beta faktor akcií spoločností, ktoré pôsobia v rovnakom odvetví a geografickej oblasti. Beta faktor treba vždy upraviť o výšku zadĺženia firmy. Hodnoty beta faktorov možno nájsť tu.

Rs – špecifická riziková prirážka pre vašu firmu, ktorá môže zohľadňovať napr. riziko za neobchodovateľnosť (pre investora je investícia do akcií menej riziková ako investícia do súkromne vlastnenej firmy, pretože akcie môže kedykoľvek na trhu predať), alebo diskont za veľkosť firmy (menšie súkromné firmy predstavujú zvyčajne vyššie riziko ako veľké kótované firmy, a investori za toto riziko požadujú vyšší výnos). Pre stredné a malé súkromné firmy môže táto prirážka predstavovať 3% - 5%.

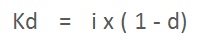

Výpočet Kd

Náklady na dlh predstavujú v súkromnej firme váženú priemernú úrokovú sadzbu z úverov, ktoré spoločnosť čerpá, pričom je túto úrokovú sadzbu potrebné znížiť o úrokový daňový štít – pretože úroky znižujú daňový základ pre daň z príjmu:

i – priemerná úroková sadzba z čerpaných úverov

d – sadzba dane z príjmov 23% (môžete ju však používať iba vtedy, ak tvoríte daňový zisk)

Výpočet zisku a investovaného kapitálu pre vyhodnocovanie ROI

Pre vyhodnocovanie skutočne dosiahnutého ROI je potrebné zadefinovať spôsob výpočtu čitateľa (zisk) a menovateľa (investovaný kapitál). Existuje viacero spôsobov, ako počítať ROI (viac o výpočte ROI môžete nájsť napríklad tu), dôležité však je, aby výpočet skutočne dosiahnutého ROI vecne zodpovedal požadovanému ROI, t.j. aby oba ukazovatele boli porovnateľné. Zároveň je potrebné, aby vo výpočte skutočne dosahovaného ROI čitateľ aj menovateľ tiež navzájom vecne zodpovedali: napr. ak z celkového kapitálu vylúčite finančné investície, musíte aj zo zisku vylúčiť výnosy z týchto investícií.

Ak ste si stanovili váš požadovaný ROI metódou WACC, treba pri výpočte skutočne dosiahnutého ROI dávať do pomeru výnosy z celkového (vlastného aj cudzieho) kapitálu pred zdanením s výškou celkového kapitálu. Napríklad ako ekvivalent zisku používajte v čitateli EBIT – zisk pred zdanením a úrokmi, a v menovateli definujte výšku investovaného kapitálu ako súčet vlastného imania a dlhodobého dlhu.

Alternatívne môžete sledovať ROI iba na úrovni vlastného imania - v čitateli používate zisk pred zdanením, príp. po zdanení, a v menovateli iba hodnotu vlastného imania. Takto vypočítaný ROI meria výnos z vlastného kapitálu, t.j. skutočný výnos pre majiteľov firmy.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.