Controlling & Finančná analýza | Finančná analýza

Problémy s používaním EBITDA

EBITDA je jedným z najobľúbenejších ukazovateľov výkonnosti používaných vo finančnej praxi. Jeho vypovedacia schopnosť je však obmedzená a treba ho používať v kontexte s ďalšími finančnými ukazovateľmi.

12.03.2013 | Zdroj: CFO.sk

CFO.sk

EBITDA – zisk pred zdanením, úrokmi a odpismi (Earnings Before Interest, Tax, Depreciation and Amortisation – viď výpočet na konci článku) je obľúbená predovšetkým medzi firmami, ktoré nie sú kótované na burze. Pre verejne obchodované firmy je síce kľúčovým ukazovateľom čistý zisk, napriek tomu sa aj u mnohých z nich EBITDA používa ako interný ukazovateľ pozorne sledovaný manažmentom.

EBITDA je tiež najčastejšie používaným ukazovateľom pri oceňovaní verejne neobchodovaných firiem metódou trhových násobkov a je mimoriadne obľúbený medzi private equity spoločnosťami. Tie hodnotu firmy určujú ako x-násobok EBITDA – napríklad hodnota priemernej firmy v odvetví výroby spotrebného tovaru sa zvyčajne pohybuje v rozmedzí od 5 do 10 násobku EBITDA, pri niektorých firmách, ktoré napr. vlastnia portfólio vysoko hodnotných spotrebiteľských značiek to môže byť 15 až 20 násobok.

EBITDA ako ukazovateľ prevádzkového zisku sa tiež často používa na zhodnotenie schopnosti firmy splácať svoje úvery ako ukazovateľ zadlženosti (leverage) = dlh / EBITDA - používajú ho aj banky na Slovensku. EBITDA slúži aj na porovnávanie ziskovosti rôznych firiem v odvetví (benchmarking).

Prílišná posadnutosť ukazovateľom EBITDA však prináša určité riziká. Ak je EBITDA hlavným a jediným ukazovateľom finančnej výkonnosti, podľa ktorého manažment riadi firmu, môže systematicky prehliadať niektoré dôležité oblasti finančného riadenia.

Súvisiaci článok: EBITDA vs cashflow.

EBITDA nie je vždy to isté ako prevádzkový cashflow

Používanie ukazovateľa EBITDA ako hrubú indikáciu prevádzkového cashflow často krát nemusí byť správne.

Napríklad v prípade, ak firma rýchlo rastie alebo naopak jej tržby klesajú, jej prevádzkový cashflow je výrazne ovplyvnený zmenami pracovného kapitálu. Vplyv zmien v pracovnom kapitáli však EBITDA vôbec nezohľadňuje, a v tom prípade sa EBITDA môže diametrálne odlišovať od prevádzkového cashflow.

Ďalším väčším rozdielom medzi EBITDA a prevádzkovým cashflow môžu byť náklady a výnosy účtované vo výsledovke, ktoré nemajú povahu cashflow. Napríklad veľa firiem v našom regióne využíva štátne dotácie alebo dotácie zo zdrojov EU, ktoré potom cez ostatné prevádzkové výnosy „odpisuje“ do výkazu ziskov a strát. Tieto síce zvyšujú EBITDA, ale nie sú skutočným prevádzkovým cashflow, pretože sa jedná iba o účtovnú operáciu.

EBITDA a čistý cashflow sú dve úplne odlišné veci

Je nesprávne a skresľujúce používať ukazovateľ EBITDA ako indikátor celkového cashflow firmy. Okrem rozdielov spomenutých vyššie, EBITDA nezahŕňa investície do majetku, splátky úverov ani výdavky na úrokové a daňové náklady.

Kapitálová štruktúra a dlh

Splátky úverov, náklady na financovanie - úrokové náklady, poplatky súvisiace s čerpaním úverov alebo emitovaním dlhopisov, ani pohyby v základnom imaní nie sú v EBITDA vôbec zahrnuté.

EBITDA preto nehovorí vôbec nič o štruktúre financovania spoločnosti . Ak napríklad jedna firma financuje svoj rozvoj prostredníctvom organického rastu, náklady na tento rast – marketing, osobné náklady apod. – budú zahrnuté v jej EBITDA a teda ju ponížia. Ak druhá podobná firma financuje svoj rast formou akvizície ďalšej firmy, na ktorú si požičia úver od banky, jej EBITDA môže vyzerať paradoxne lepšie pretože v nej nemá zahrnuté ani prevádzkové náklady spojené s rozvojom, ani náklady na akvizíciu – splátky úverov a úroky.

Firma, ktorá sleduje EBITDU ako primárny finančný ukazovateľ, môže časom stratiť kontrolu nad optimálnou štruktúrou financovania a nad nákladmi na financovanie.

Daňové náklady

Podobne ako pri nákladoch na financovanie, aj daň z príjmu sa vo výsledovke nachádza pod úrovňou EBITDA. Prehliadaním časti výsledovky pod EBITDA tak manažment stráca prehľad a kontrolu nad daňovými nákladmi.

Investície

Z kalkulácie EBITDA sú vylúčené odpisy a amortizácia. To znamená, že tento ukazovateľ vôbec nehovorí o investičnej aktivite a kapitálovej náročnosti firmy alebo jej odvetvia. Niektoré firmy môžu mať vysokú maržu EBITDA, avšak tlačiť pred sebou „investičný dlh“ – opotrebované aktíva, do ktorých bude v krátkej dobe potrebné investovať. Ak by sme firmu posudzovali iba podľa EBITDA, tento problém by sme prehliadli.

Hoci v dlhodobom horizonte by sa v stabilizovanej firme priemerná úroveň investícií do majetku mala plus mínus rovnať úrovni odpisov – to znamená každoročné opotrebovanie aktív zohľadnené formou odpisov sa priebežne dopĺňa novými investíciami – výška investícií môže medzi jednotlivými rokmi vykazovať vysoké rozdiely, napríklad utlmovanie investovania v čase ekonomickej krízy alebo naopak realizácia veľkej jednorazovej investície. Tieto zmeny v investičnej politike nie sú v EBITDA zachytené.

EBITDA nemusí vypovedať o skutočnej prevádzkovej ziskovosti firmy

Ak firma nezaúčtovala všetky výnosy a náklady tak, ako by mala, tak je skreslený aj ukazovateľ EBITDA. Ak napríklad nezaúčtovala dostatočné opravné položky k pohľadávkam a zásobám, alebo nevytvorila rezervy na spätné zľavy a bonusy poskytované odberateľom, EBITDA zostane nadhodnotená.

Doplňte sledovanie EBITDA o ďalšie finančné ukazovatele

Ak sa chcete vyhnúť podobným problémom, doplňte medzi kľúčové ukazovatele výkonnosti (KPI), ktoré manažment sleduje, napríklad nasledovné ukazovatele:

- Cashflow v členení na cashflow z prevádzkovej, finančnej a investičnej činnosti

- Zisk po zdanení

- Pomerové ukazovatele zadlženia (leverage) a celkové náklady dlhového financovania

- Ciele v oblasti daňovej optimalizácii

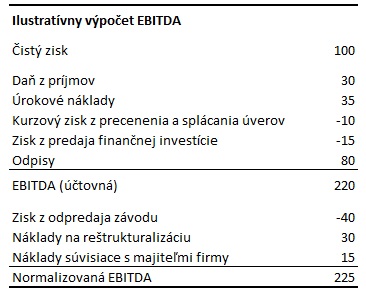

Normalizovaná EBITDA

Hospodárske výsledky firmy často skresľujú jednorazové náklady a výnosy, ktoré buď nesúvisia s jej bežnou prevádzkovou činnosťou, alebo majú charakter jednorazovej položky, ktorá sa v budúcnosti tak skoro nezopakuje.

Ak chce firma sledovať svoj skutočný udržateľný prevádzkový zisk, mala by ho o tieto vplyvy očistiť. Získa tak „normalizovanú EBITDA“ t.j. neskreslený ukazovateľ, ktorý zohľadňuje dlhodobú schopnosť firmy tvoriť prevádzkový zisk.

Medzi najčastejšie položky, ktoré sa pri normalizácii z EBITDA vylučujú, patria napríklad:

- Jednorazové odpredaje majetku alebo časti firmy

- Náklady súvisiace s reštrukturalizáciou – odstupné, právne a poradenské služby apod.

- Náklady súvisiace s akvizíciami spoločností – napr. poradenské a právne služby

- Náklady súvisiace s majiteľmi firmy – bežné pre menšie spoločnosti, pri ktorých majú majitelia často iné aktivity nesúvisiace s činnosťou firmy a ktoré financujú z jej prostriedkov, alebo si z firmy „vyťahujú“ peniaze prostredníctvom rôznych externých služieb

- Mimoriadne súdne spory

Ako sa počíta EBITDA

Hoci spôsoby ako počítať EBITDA sa môžu mierne odlišovať, existujú niektoré univerzálne princípy, ktoré pri jej výpočte treba rešpektovať.

Súvisiaci článok: EBITDA: porovnávanie neporovnateľného

EBITDA je finančný ukazovateľ , ktorý hovorí o schopnosti firmy tvoriť zisk z jej bežnej prevádzkovej činnosti – t.j. nemá zohľadňovať náklady na externé financovanie, investície do majetku, investície ani príjmy z iných spoločností, ani náklady na zdanenie.

Z EBITDA treba preto vylúčiť všetky náklady a výnosy, ktoré súvisia s financovaním firmy a s jej finančnými investíciami:

- Úrokové náklady

- Náklady spojené s čerpaním úverov alebo emitovaním dlhopisov

- Zisky a straty z predaja finančných investícií, ako aj výnosy a náklady spojené s finančnými investíciami (napr. dividendy)

- Kurzové zisky a straty súvisiace s precenením a splácaním úverov a finančných investícií

Ak chceme byť dôslední, tak bežné bankové poplatky súvisiace s vedením bankových účtov a s bežnými platbami na/z bankového účtu by sme mali zahrnúť do EBITDA (t.j. o tieto náklady EBITDA ponížiť), pretože sa jedná o náklady súvisiace s bežnou činnosťou – inkasami pohľadávok a úhradami záväzkov. Podobne by sme v EBITDA mali ponechať aj kurzové zisky a straty súvisiace s precenením a vysporiadaním obchodných pohľadávok a záväzkov.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.