Makro & Odvetvia | Odvetvia

Automobiloví subdodávatelia: ste na tej správnej lodi?

Miesto na trhu si udržia iba výrobcovia so správnym biznis modelom a produktom, ktorí sa dokážu prispôsobiť novým trendom, zdroje rastu sa preskupujú

27.01.2015 | Zdroj: Roland Berger & Lazard

CFO.sk

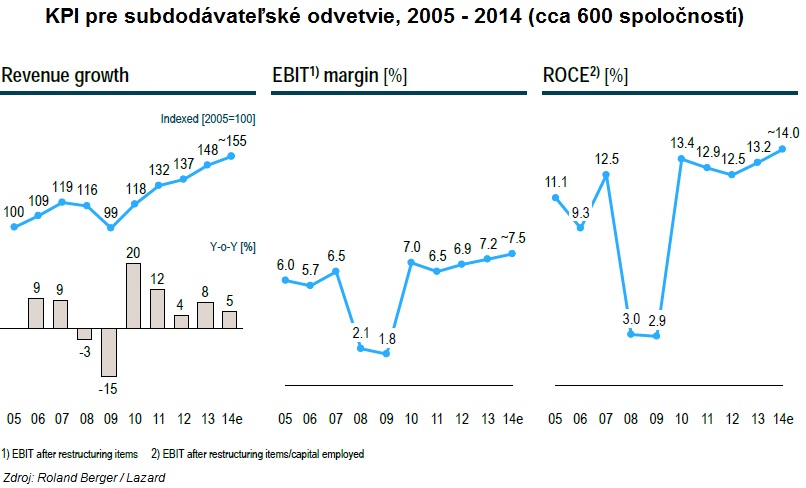

Globálny trh výrobcov automobilových komponentov sa mení a postupne sa ukazuje, ktoré spoločnosti majú šancu zabezpečiť si na ňom miesto, a ktoré nie. Celkový trh má síce za sebou päť rokov úspešného rastu tržieb a ziskových marží a do roku 2020 sa má jeho veľkosť zväčšiť o takmer 19 %, na tomto raste však zarobia iba niektorí hráči.

Vyplýva to z medzinárodnej štúdie „Global Automotive Supplier Study 2014“, ktorú v decembri uverejnili spoločnosti Roland Berger a Lazard.

Subdodávateľské odvetvie dokázalo od krízového roku 2009 prekvapivo rýchlo zvyšovať tržby a ziskové marže, najmä vďaka vyše 4 % globálnemu rastu predaja automobilov (ťahanom Severnou Amerikou a Čínou), reštrukturalizačným opatreniam a zvyšovaniu vyťaženia kapacít. Ziskové marže subdodávateľov dokonca prekračujú marže samotných OEM. Tento rast však so sebou priniesol rastúcu komplexnosť podnikania (väčší počet trhov, technológií ...).

Vývoj v posledných rokoch ukazuje, že úspešných hráčov odlišuje od menej úspešných niekoľko faktorov.

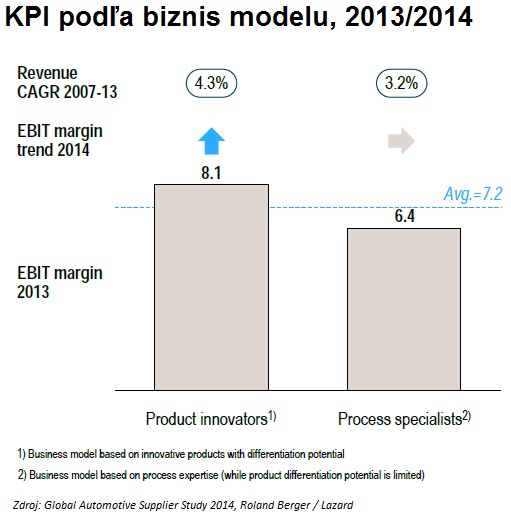

1. Biznis model

Dodávatelia, ktorých hlavným zdrojom rastu sú inovácie, nové produkty a technológie, ktoré im umožňujú získavať od OEM výrobcov lukratívnejšie kontrakty, dosahujú vyššiu EBIT maržu (8,1 % vs 6,4 %), ako dodávatelia komponentov, ktoré poskytujú malý priestor pre diferenciáciu a ktorí sa preto snažia konkurovať prevádzkovou efektívnosťou.

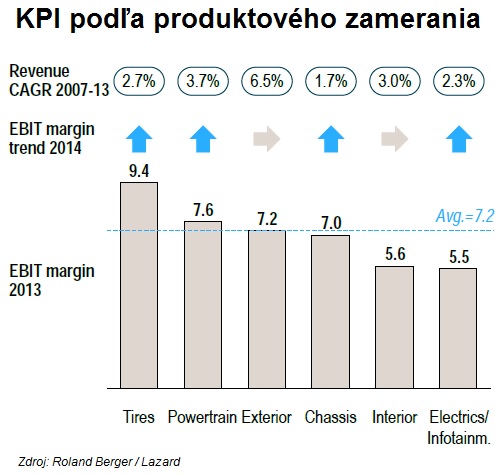

2. Produktová kategória

Najvyššie marže vykazujú výrobcovia pneumatík (najmä vďaka silnému predaju na sekundárnom trhu pri výmene pôvodných pneumatík) a výrobcovia hnacej sústavy, naopak najhoršie si vedú výrobcovia interiérových komponentov, ktorých marže ubíja vysoká miera komoditizácie. Výrobcom exteriérových súčastí a komponentov sa v posledných rokoch darí zvyšovať marže vďaka orientácii na ľahké materiály a riešenia.

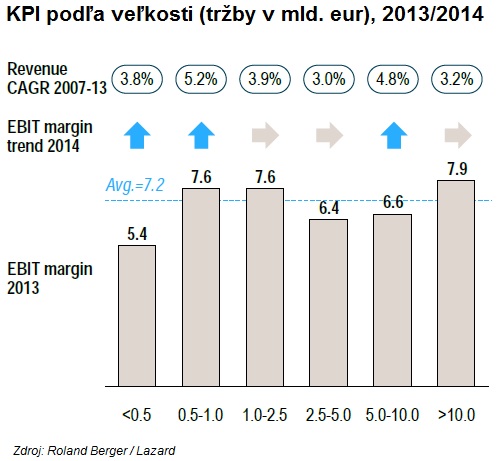

3. Veľkosť

Najvyššie marže dosahujú najväčší globálni subdodávatelia s obratom nad 10 mld. eur. Veľkosť im umožňuje realizovať úspory z rozsahu výroby a investovať do nových produktov. Automobilový priemysel je čoraz viac závislý od malého počtu globálnych megadodávateľov. Malých dodávateľov s obratom do 0,5 mld.eur naopak zasiahol rast nákladov súvisiacich s medzinárodnou expanziou OEM výrobcov.

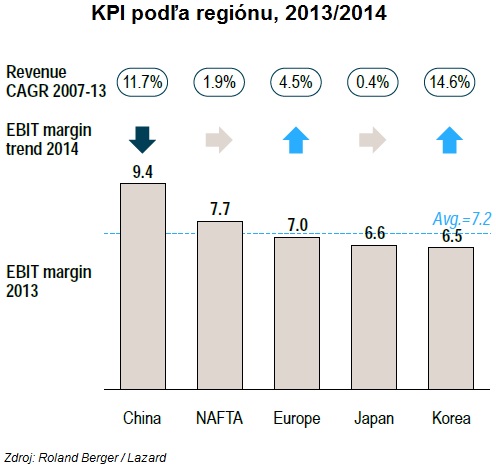

4. Región

Európski subdodávatelia benefitujú najmä z technologického náskoku a priaznivého zloženia zákazníckeho portfólia, severoamerickí dodávatelia (NAFTA) zase ťažia z reštrukturalizačných opatrení prijatých v krízových rokoch 2008/9. Najvyššie marže dosahujú čínski výrobcovia, ale ich ziskovosť postupne klesá kvôli rastúcej konkurencii. Možno však očakávať, že v najbližších rokoch sa medzi tridsiatku najväčších dodávateľov dostanú aj čínske firmy.

Zaujímavým zistením je fakt, že pri skúmaní finančných ukazovateľov celej vzorky 600 subdodávateľov v rokoch 2007 – 2014 nebola zistená žiadna významná korelácia medzi rýchlosťou (tempom) rastu tržieb a ziskovosťou, t.j. rýchly rast neznamená nevyhnutne vyšší zisk. Napriek tomu z trhu vyčnieva menšia skupina dodávateľov, ktorí rástli podstatne rýchlejšie (128 % rast tržieb 2014/2007) a zároveň vykazovali podstatne vyššie marže (o cca 2 % vyššia EBIT marža), ako trhový priemer. Túto skupinu charakterizuje:

- Snaha prinášať nové technologické riešenia a produkty.

- Zameranie na produktové segmenty s nadpriemerným rastom a ziskovosťou.

- Vysoká anti-cyklická schopnosť dodávateľského a výrobného reťazca absorbovať pokles objemov (režijné náklady, umiestnenie výrobných závodov..).

- Vysoký rast výroby v krajinách mimo najbohatších svetových trhov (t.j. mimo Severnej Ameriky, Európy a Japonsky).

Výhľad do budúcnosti

Globálny automobilový trh (osobné automobily) porastie aj naďalej, ale pomalším tempom. Kým počas posledných troch rokov rástol ročne v priemere o 4,5 %, do roku 2016 to už bude iba 2 % až 3,5 %. Hlavným motorom rastu bude Čína. Predaj v Severnej Amerike výrazne ochladne a porastie cca 2 % tempom podobne ako Európa, predaj v Japonsku bude klesať.

Ostrá cenová konkurencia a tlak na predajné ceny bude pokračovať, najmä v Európe, čo potvrdzujú aj predstavitelia popredných automobiliek. Európske automobilky – VW, BMW, Daimler, PSA a Renault-Nissan pokračujú v rozsiahlych úsporných programoch, pričom nešetria ani náklady na výskum a vývoj (VW, BMW). Väčšina z nich plánuje štandardizovať a znížiť počet produktových platforiem. Pre subdodávateľov to znamená zvýšený tlak na predajnú cenu a vyššie riziko, že automobilky v záujme udržania globálnej konkurencieschopnosti obetujú dlhoročné vzťahy, na druhej strane sa pravdepodobne zvýši objem jednotlivých kontraktov. Tlak na predajné ceny subdodávateľskému odvetviu do roku 2020 uberie na maržiach 80 mld. eur.

Konsolidácia medzi subdodávateľmi bude zrejme ďalej pokračovať. Rovnako sa môžu konsolidovať aj dodávatelia vstupných materiálov a komodít, a niektorí dokonca vertikálne expandovať do výroby automobilových komponentov.

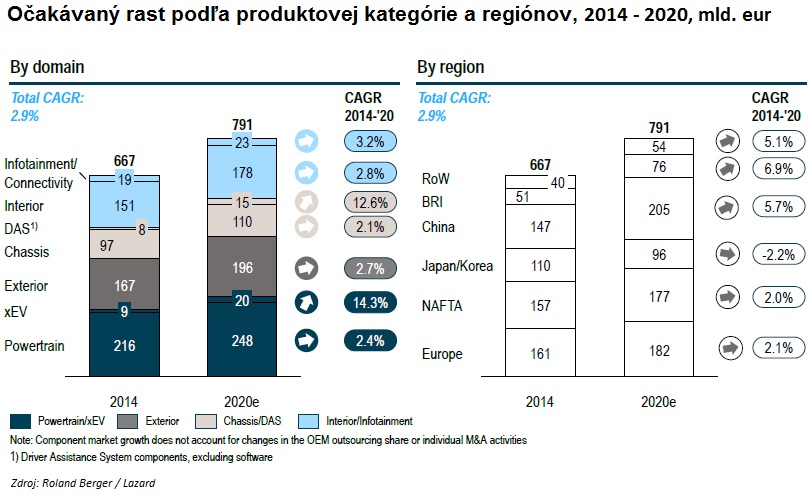

Celkový subdodávateľský trh má do roku 2020 narásť na 719 mld. eur (18,5 % rast 2014/2020), čo predstavuje priemerný ročný rast zhruba 3 %. Zdroje rastu sa však výrazne preskupia: najrýchlejšie bude rásť dopyt po komponentoch a systémoch automatického riadenia (ADAS) a komponentoch pre elektromobily, a ďalej elektronizácia hnacej sústavy a využitie ľahkých materiálov. Využívanie nových technológií a softvérových aplikácii v automobiloch zároveň zvyšuje riziko vstupu netradičných konkurentov.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.