Controlling & Finančná analýza | Pracovný kapitál

Ako sledovať efektívnosť inkasa pohľadávok

Väčšina firiem používa na sledovanie inkasa dobu obratu pohľadávok. Hoci je tento ukazovateľ veľmi rozšírený, má svoje obmedzenia a niekedy nemusí postačovať na identifikovanie negatívneho vývoja. Preto je ho potrebné používať spolu s ďalšími ukazovateľmi.

09.04.2013 | Zdroj: CFO.sk

CFO.sk

Pohľadávky predstavujú formu financovania, ktoré dodávateľ v podstate bezúročne poskytuje svojim zákazníkom. Cieľom každej firmy je čo najviac urýchliť inkaso pohľadávok a uvoľniť hotovosť, ktorá je v pohľadávkach viazaná.

Efektívnosť inkasa pohľadávok je potrebné kontinuálne vyhodnocovať. Najpoužívanejším ukazovateľom je doba obratu pohľadávok (DOP). DOP má však niektoré nedostatky, a preto je potrebné DOP doplniť o ukazovatele, ktoré spoľahlivejšie identifikujú problémy s pohľadávkami po splatnosti.

Zrýchlenie inkasa pohľadávok je iba jednou z oblastí v riadení pohľadávok. Medzi ďalšie parametre, ktoré pomáhajú optimalizovať výšku pohľadávok a kapitál v nich viazaný, sú napríklad počet chybných vystavených faktúr, doba, ktorá uplynie od dodania po dátum fakturácie, či aktívne upomienkovanie faktúr po lehote splatnosti.

Doba obratu pohľadávok

DOP je najpoužívanejší ukazovateľ pri vyhodnocovaní efektívnosti inkasa pohľadávok. DOP je možné sledovať a porovnávať:

- Vývoj

v čase – trendy

- Porovnanie

so zmluvnými platobnými podmienkami (optimálnou DOP)

- Porovnanie

s inými spoločnosťami (benchmarking)

DOP má však určité obmedzenia a niekedy môže viesť k skreslenému pohľadu na vývoj pohľadávok.

Ročné tržby vs aktuálne tržby

Hlavným nedostatkom DOP je jej kolísanie v prípade sezónnych alebo iných výkyvov v tržbách.

Pohľadávky sú funkciou tržieb za predchádzajúce obdobie. Ak napríklad vaša DOP kolíše okolo 45 – 55 dní, tak výška pohľadávok závisí od predajov za predchádzajúce dva mesiace.

Ak počítate dobu obratu pohľadávok z celoročných tržieb, napríklad na základe tržieb za posledných 12 mesiacov, a vaše tržby vykazujú sezónne výkyvy, môže takýto výpočet viesť k prílišnej fluktuácii DOP.

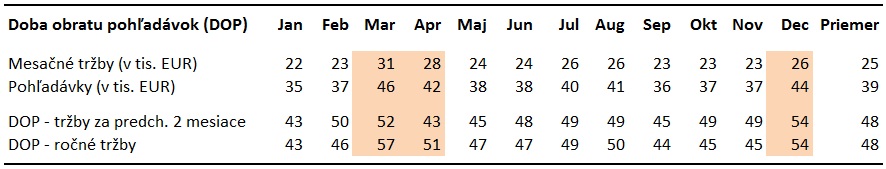

Firma v nasledujúcom príklade má počas roka relatívne stabilnú úroveň tržieb, ale predaj jej produktov sa zvýši vždy počas Veľkej noci. V príklade môžete vidieť porovnanie DOP počítanej na základe ročných tržieb, a na základe tržieb za posledné dva mesiace.

Z príkladu vidno, že pohľadávky v marci vzrástli vďaka vyšším tržbám. DOP počítaná z tržieb za predchádzajúce dva mesiace [DOP = pohľadávky x 365 / (tržby feb + mar) x 6] dosiahla 52 dní oproti 57 dňom pri výpočte na základe tržieb za posledných 12 mesiacov. Podobný výsledok možno vidieť v apríli.

Výpočet na základe ročných tržieb tak vykazuje vyššie odchýlky od celoročného priemeru (48 dní), hoci v skutočnosti je nárast pohľadávok počas Veľkej noci opodstatnený. Výpočet na základe aktuálnych tržieb lepšie zohľadňuje vývoj v tržbách a znižuje fluktuáciu DOP počas roka.

Nedobytné pohľadávky a opravné položky

Pri výpočte DOP je vhodné oddelene sledovať výšku nedobytných pohľadávok. Ak nemáte k nedobytným pohľadávkam vytvorené opravné položky, bude ich zostatok pri výpočte skresľovať (zvyšovať) DOP.

Ak tvoríte opravné položky k pohľadávkam v primeranej výške a konzistentným spôsobom, môžete na výpočet DOP používať netto hodnotu pohľadávok. Vždy však samostatne sledujte aj výšku nedobytných pohľadávok a analyzujte tvorbu opravných položiek, aby sa problematické pohľadávky nevymkli spod kontroly.

Nezabudnite, že ak nemáte na nedobytné pohľadávky riadne vytvorené opravné položky, banky alebo kreditné poisťovacie spoločnosti, ktoré pri finančnej analýze používajú vaše výkazy, sa dopracujú k vyššej DOP a môžu tento ukazovateľ vnímať negatívne.

Tržby v hotovosti

Ak realizujete časť vašich tržieb v hotovosti (napr. výrobné firmy, ktoré majú aj vlastnú maloobchodnú sieť, alebo firmy pôsobiace vo veľkoobchode), bude výpočet DOP z celkových tržieb viesť k nižšej hodnote, než je skutočná DOP z predaja na faktúru.

DOP počítaná z celkových tržieb ukazuje skutočnú dobu obratu pohľadávok za firmu ako celok. Tento ukazovateľ je vhodný pre posudzovanie celkovej likvidity firmy a doby obratu celkového pracovného kapitálu.

Avšak pre účely kontrolingu, kedy je cieľom identifikovať nepriaznivý vývoj v inkase pohľadávok, je lepšie tržby očistiť o tržby realizované v hotovosti. Preto je vždy výhodné evidovať tržby v hotovosti a tržby na faktúru na samostatných analytických účtoch.

DPH

Tržby vo výkaze ziskov a strát sa vykazujú bez DPH, ale pohľadávky z obchodného styku sú o DPH povýšené. Ak však konzistentne počítate DOP týmto spôsobom, výpočet zachytí nepriaznivé trendy v inkase pohľadávok.

Ak chcete používať dobu obratu vašich pohľadávok na účely benchmarkingu s inými firmami v odvetví, a máte k dispozícii iba ich výkazy, v ich pohľadávkach bude zahrnutá DPH a preto je lepšie použiť vlastné pohľadávky s DPH.

DPH však môže robiť problémy pri internom porovnávaní pohľadávok z predaja na Slovensku a do zahraničia, kde sa fakturuje bez DPH. Ak budete porovnávať DOP pre domáci predaj a export, DPH toto porovnanie skreslí.

Prijaté preddavky

Ak u vás predstavujú prijaté preddavky od odberateľov významnú čiastku, mali by ste o prijaté preddavky ponížiť výšku pohľadávok, ktoré vstupujú do výpočtu DOP (napr. ak preddavky vykazujete medzi krátkodobými záväzkami, vaše pohľadávky ich nezohľadňujú). Zahrnutím preddavkov zreálnite DOP a priblížite ju skutočným platobným podmienkam.

Rezervy na spätné bonusy

Napríklad dodávatelia do maloobchodných sietí musia odberateľom poskytovať spätné bonusy, ktoré sa vypočítajú spätne na základe realizovaného obratu. Ak o spätných bonusoch účtujete ako o rezervách, je dôležité, aby ste vo výpočte DOP používali konzistentný prístup: ak vykazujete rezervy medzi záväzkami, je potrebné rezervy účtovať do nákladov a nie ako poníženie tržieb, čím budú vaše pohľadávky konzistentné s vašimi tržbami.

Jednorazové predaje a konzistentné účtovanie

Oddeľte štandardné tržby a pohľadávky z obchodného styku od všetkých ostatných predajov a sledujte ich na oddelených analytických účtoch. Ak napríklad do pohľadávok z obchodného styku účtujete príležitostné predaje majetku alebo zásob alebo poskytnuté pôžičky, povedie to k skresleniu DOP.

Doplňujúce ukazovatele efektívnosti inkasa pohľadávok

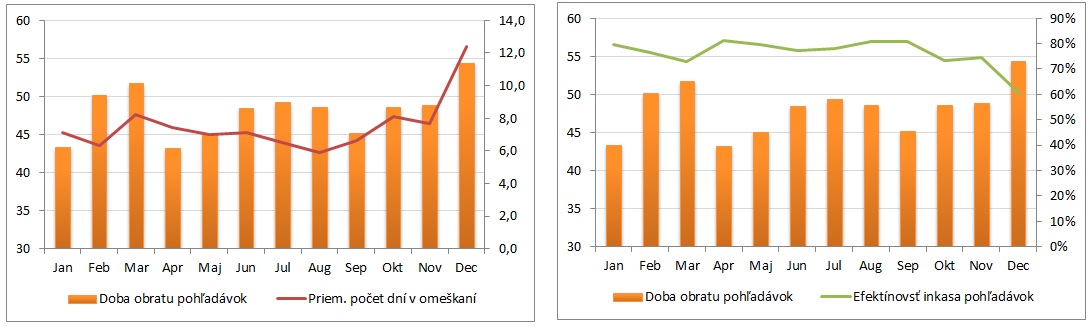

Ako bolo spomínané vyššie, DOP môže v prípade kolísania tržieb poskytovať skreslený pohľad na vývoj pohľadávok, a nie vždy identifikuje problém s narastajúcou úrovňou pohľadávok po splatnosti. Ak sa napríklad výška pohľadávok po splatnosti medzimesačne zvýši a zároveň v ďalšom mesiaci vzrastú aj tržby, DOP sa nemusí výrazne zmeniť, čo môže kontroling viesť k prehliadnutiu nepriaznivého vývoja v pohľadávkach po splatnosti.

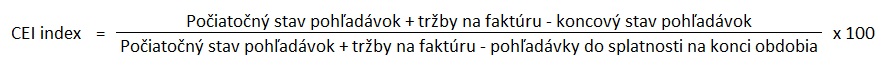

Index efektívnosti inkasa pohľadávok

Index efektívnosti inkasa (CEI – Collection Effectiveness Index) dáva do pomeru skutočne zinkasované pohľadávky a pohľadávky, ktoré mali byť v danom období zinkasované podľa zmluvných podmienok. Jeho maximálna hodnota je 100%, čím viac sa k tejto hodnote približujete, tým efektívnejšie je vaše inkaso pohľadávok.

CEI index tak ukazuje, do akej miery ste schopní pohľadávky inkasovať včas, resp. do akej miery sú vaše pohľadávky po splatnosti.

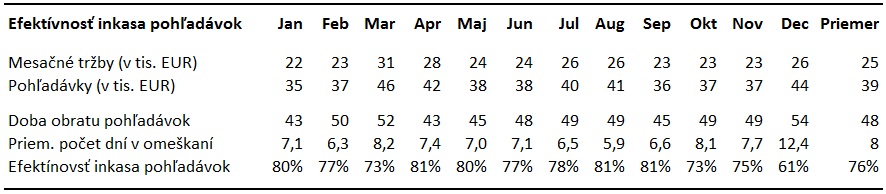

Optimálna DOP a priemerný počet dní v omeškaní

Optimálna DOP je doba obratu, ktorá sa teoreticky dosiahne, keď všetci vaši odberatelia platia načas. Optimálnu DOP môžete vypočítať tak, že celkové pohľadávky znížite o všetky pohľadávky po lehote splatnosti (t.j. vo výpočte DOP použijete iba pohľadávky do splatnosti).

V realite nikdy nedosiahnete optimálny stav, pretože vždy bude niekto s platením meškať. Vaším cieľom by malo byť maximálne priblíženie k optimálnej DOP. Ak ste napríklad 3-4 dni nad optimálnou úrovňou, vaše inkaso pohľadávok možno považovať za vysoko efektívne

Priemerný počet dní v omeškaní je rozdiel medzi skutočnou DOP a optimálnou DOP. Ukazuje, o koľko dní sú v priemere vaše pohľadávky k určitému dátumu po splatnosti. Tento jednoduchý ukazovateľ efektívnym spôsobom vyhodnocuje platobnú disciplínu vašich zákazníkov.

Ďalšie užitočné ukazovatele:

· Výška nedobytných úverov a ich podiel na celkových tržbách

· Veková štruktúra pohľadávok

Základný integrovaný report pre sledovanie inkasa pohľadávok tak môže obsahovať nasledovné ukazovatele:

Odporúčania na záver

- Sledujte ukazovatele

efektívnosti inkasa pohľadávok pravidelne, minimálne na mesačnej báze, a zahrňte ich do pravidelných manažérskych reportov

- Vo výpočtoch

buďte konzistentní, inak nebudete môcť porovnávať aktuálne výsledky

s predchádzajúcim obdobím

- Sledujte trendy

počas roka a porovnávajte s predchádzajúcimi obdobiami.

- Vždy si stanovte pre ukazovatele cieľové úrovne, a navzájom ich zosúlaďte. Napríklad

ako dlhodobý cieľ si môžete stanoviť priemerný počet dní

v omeškaní 8, a pre cieľovú DOP rozmedzie 8 až 13 dní nad optimálnou dobou

obratu a postupne cieľovú DOP znižovať. Pre stanovenie cieľov môžete využiť benchmarking s inými firmami nielen na Slovensku, ale aj v zahraničí (napr. verejne obchodovanými firmami, ktorých finančné údaje sú dostupné)

- Sledujte celkové

pohľadávky za firmu, ale zároveň ich analyzujte aj podľa obchodných segmentov,

ktoré vo firme používate. Napríklad DOP z predaja do maloobchodnej siete, z predaja

iným výrobcom a veľkoobchodníkom, a z exportu. Platobné

podmienky v rôznych trhových segmentoch sa často výrazne odlišujú

a agregovaný ukazovateľ nemusí zachytiť súbežný negatívny a pozitívny

vývoj v jednotlivých segmentoch. Samostatné sledovanie vám umožní lepšie identifikovať

negatívne trendy a vysvetliť zmeny v agregovanom ukazovateli.

- Sledujte vývoj

pohľadávok podľa jednotlivých obchodných tímov alebo obchodníkov,

a naviažte časť odmeňovania obchodníkov na DOP, výšku pohľadávok po

splatnosti alebo iný relevantný ukazovateľ.

Pre ďalšie odporúčania, ako zrýchliť inkaso pohľadávok a uvoľniť z nich finančné prostriedky, pozri článok Optimalizácia pohľadávok.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.