Treasury & Riadenie rizík | Riadenie rizík

Štatistické modely pre vyhodnocovanie kreditného rizika

Pri vyhodnocovaní kreditného rizika u existujúcich odberateľov je nevyhnutné kontinuálne analyzovať ich historickú platobnú disciplínu

21.01.2014 | Zdroj: Sungard

CFO.sk

Pri riadení pohľadávok je dôležité identifikovať tých odberateľov, u ktorých existuje najväčšie kreditné riziko (riziko platobnej neschopnosti alebo riziko oneskorenej úhrady) a na túto skupinu sústrediť pozornosť. Firma tak alokuje svoje zdroje efektívne na najrizikovejšiu časť svojho portfólia. Tomuto účelu slúžia rôzne ratingové modely, ktoré odberateľov klasifikujú do rizikových skupín.

Súvisiaci článok: Ratingový model pre vyhodnocovanie kreditného rizika odberateľov

Zatiaľ čo pri nových zákazníkoch firme chýba historická skúsenosť a musí sa spoliehať na dáta od externých kreditných organizácií (CRIF, SIMS, Dun & Bradstreet a pod.), referencie a vlastné posúdenie kreditného rizika, pri existujúcich odberateľoch môže kreditné riziko pomerne spoľahlivo vyhodnotiť z historickej platobnej disciplíny.

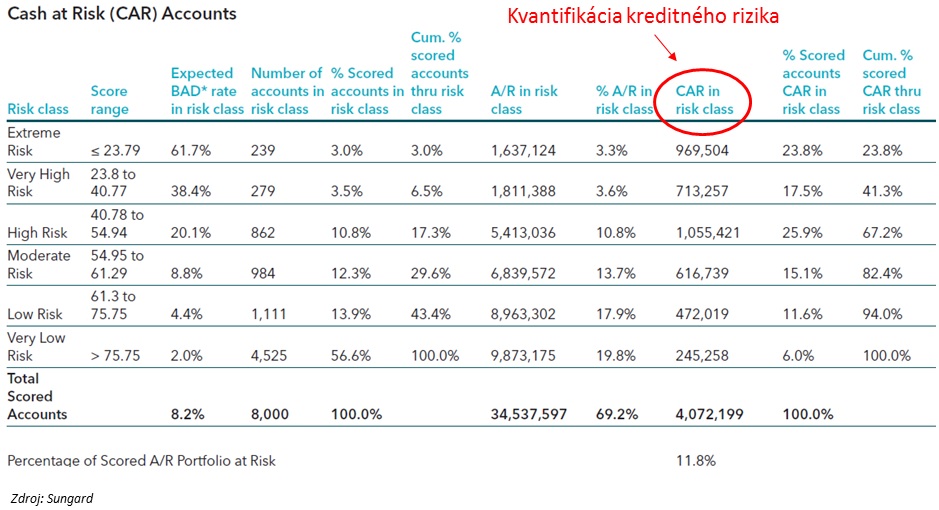

Vyhodnotiť kreditné riziko portfólia pohľadávok je možné pomocou štatistickej analýzy historických informácií, či už interne vybudovaným modelom, alebo pomocou špecializovaných aplikácií. Napríklad firma Sungard ponúka riešenie, ktoré identifikuje 4 kľúčové rizikové parametre portfólia odberateľov:

- Rizikový

rating odberateľa na škále od 0,01 do 100, kde 0,01 je najhoršie skóre

- Pravdepodobnosť

vzniku nedobytnej pohľadávky („PBAD“) - ukazuje pravdepodobnosť, že odberateľ

sa dostane do platobnej neschopnosti v priebehu najbližších 6 mesiacov

- Riziková

kategória – kategorizuje a identifikuje tých odberateľov, pri ktorých

hrozí najväčšie riziko a na ktorých je potrebné zamerať pozornosť pri

správe pohľadávok

- Cash At

Risk („CAR“) – kvantifikácia rizika pre daného odberateľa vypočítaná ako PBAD x nominálna hodnota pohľadávok voči danému

odberateľovi.

Tieto parametre sú vypočítané na základe údajov o fakturácii a platobnej disciplíne za posledných min. 18 – 24 mesiacov. Výpočet následne prejde validáciou – program aplikuje vypočítané parametre na historické údaje, výsledky porovná s reálnou platobnou disciplínou a tým potvrdí svoju spoľahlivosť. Výsledkom je rozdelenie portfólia do kategórii podľa rizikového ratingu a kvantifikácia rizika pre každú kategóriu. Firma sa tak môže zamerať na odberateľov, kde je kreditné riziko najväčšie.

Śtatistické modely ako riešenie popísané vyššie majú tú výhodu, že zohľadňujú reálnu platobnú disciplínu odberateľa voči firme (napr. ten istý odberateľ môže rôznym dodávateľom platiť s rôznym omeškaním), výpočet je založený na dostupných historických dátach a jeho spoľahlivosť je možné spätne validovať a kontinuálne aktualizovať, a znižuje potrebu kupovať informácie od kreditných spoločností. Zároveň eliminujú vysoký stupeň subjektívnosti, ktorý je obsiahnutý v tradičných metódach vyhodnocovania kreditného rizika.

Ich nevýhodou je to, že sú horšie použiteľné v prípade, ak má firma menší počet odberateľov (napr. Sungard uvádza min. 1 500 odberateľov), pri ktorých je vhodnejšie použiť tradičný spôsob vyhodnocovania kreditného rizika. Viacej o riešení firmy Sungard nájdete tu.

Niekedy však ani analýza historickej platobnej disciplíny nemusí odhaliť hroziacu platobnú neschopnosť odberateľa, alebo ju môže odhaliť neskoro. Napríklad firmy, ktoré sú vo finančnej tiesni, často platia najdôležitejším dodávateľom potrebným na zachovanie kontinuity prevádzky načas, a extrémne naťahujú záväzky voči ostatným dodávateľom. Keď prestanú platiť aj kľúčovým partnerom, je už zvyčajne neskoro.

Zvoľte si bezplatné zasielanie newslettera e-mailom alebo RSS správ a zostaňte informovaní o novom obsahu na CFO.sk.

Dajte nám vedieť Vaše pripomienky a podnety k portálu - napíšte nám na cfo@cfo.sk.